これさえ読めば遺産相続なんか怖くない!揉めたくない方は必見!!

公開日:

:

最終更新日:2014/09/17

全般

おはようございます。

愛知県の行政書士 森智英です。

今回は「遺産相続」に関するまとめ的な記事にしてみました。

遺産相続といえば、、、

税金が心配、、、 手続きが難しい、、、 相続人間でトラブルが起きそう、、、

そんなイメージはありませんか?

正しい知識がないために、漠然と不安になっていたり、実際に相続に直面してお困りの方も多いかと思います。

そこで、「遺産相続」に関する基礎知識と、一般的な手続きの流れを整理してお伝えしたいと思います。

また、トラブル防止のヒントも最後につけ加えておきます。

すべてお読みいただき、自分でも手続きができそうだ!と思っていただければとても嬉しいです。

ただ、やはり自分でやろうと思うと、手間や時間がかかりそうだと感じられるなら、一部を専門家に頼んでみることも一案です。

それらを判断するためにも、どうぞ最後まで読みすすめてください。今回はちょっと長編になりそうです。

遺産相続とは

人が亡くなると、その故人の財産に関する権利や義務を残されたご家族などが受け継ぐことになります。

そのことを相続・遺産相続というわけですが、その手続きにおいては、法律でさまざまなルールが決められています。

そのルールにのっとって、「いつ」、「誰が」、「何を」するのかを順にご説明します。

「いつ」遺産相続の期限について

① 相続の放棄・限定承認・・・相続開始を知った日から3ヶ月以内

② 相続税の申告・納付・・・相続開始を知った日から10ヶ月以内

③ 所得税準確定申告・・・相続開始を知った日の翌日から4ヶ月以内(故人が確定申告義務者であって、未申告の場合)

④ 年金受給者死亡届・・・国民年金のみなら死亡から14日以内 厚生年金の場合は死亡から10日以内(年金を受給していた方が亡くなった場合)

期限が決まっているのは、上記の①~④になります。

それ以外で、土地や車、預貯金の名義変更は明確な期限はありませんが、何かと支障が多いことからも早めに手続きはするべきです。

なお、所得税準確定申告については、→相続人が故人に代わって確定申告をしなければならない時とは

年金受給者死亡届については、→年金を受給していた方が亡くなった場合に遺族がする手続きとは

で紹介しております。

「誰が」相続人となる者について

故人が亡くなった時点で相続開始となりますが、その時点で生存している者が財産上の地位を受け継ぐ相続人となります。

相続人となりえる者は、故人(被相続人)の子、直系尊属(血のつながりのある親)、兄弟姉妹および配偶者です。

なお、子は胎児の場合でも相続人となります。ただ、無事に産まれてこなければその権利はありません。

相続人の順位について

まず、配偶者は常に相続人になります。

配偶者以外の者は、次のような順番で配偶者と共に相続人となりますので、ご注意ください。

1.子

2.父母

3.兄弟姉妹

上の順位の者が存在しない場合や相続放棄した場合に、下の順位の者に権利が移ります。

なお、子や兄弟姉妹が相続人になる場合、既に亡くなっていたり、相続欠格・相続廃除といって権利を失う場合は代襲相続になります。

代襲相続とは、次の世代の者が権利を引き継ぐ制度のことです。

子 → 孫 → ひ孫 と引き継がれますが、兄弟姉妹の場合は甥姪までで終わります。

法定相続分について

遺言書が作成されていれば、その内容に従って財産が指定されたり相続割合が決まります。

ただし、相続人の総意があれば変更も可能ですし、遺留分により最低限の権利を行使することもできます。

遺言が無ければ、法定相続分に従い相続人間で協議を行うことが一般的です。

法定相続分と遺留分については以下のとおりです。

<法定相続分>

●配偶者と子供が相続人である場合

配偶者2分の1 / 子供(2人以上のときは全員で)2分の1

●配偶者と直系尊属(親)が相続人である場合

配偶者3分の2 / 直系尊属(2人以上のときは全員で)3分の1

●配偶者と兄弟姉妹が相続人である場合

配偶者4分の3 / 兄弟姉妹(2人以上のときは全員で)4分の1

<法定相続人と遺留分の割合>

●配偶者、子供、孫など : 法定相続分の2分の1

●親だけの場合 : 法定相続分の3分の1

●兄弟姉妹 : 遺留分はナシ

「何を」遺産分割協議について

遺言書がある場合、公正証書によるものでなければ、家庭裁判所に「検認」の申立を行います。

遺言の内容が正式に認められれば、遺産分割協議書は作成する必要はありません。

ただ、遺言書がない場合や遺言書があっても全ての財産の分割について書かれていなかった場合などは、やはり遺産分割協議書を作成することになります。

これにより、相続人全員が合意したということを第三者に証明することができるのです。

この遺産分割協議書により、財産の分け方が決まった上で、預貯金・不動産・株式・自動車などの名義変更や相続税の申告・納付などの各種手続きを行うことになります。

相続財産の総額を把握する

分け方を決める前提として、相続財産がどのくらいあるのかを調べる必要があります。

<現金>

預貯金の場合は、通帳があれば金融機関に行けば金額が判明するでしょう。

万一、通帳の在りかが分からない場合は、心当たりのある近隣の金融機関などで「名寄せ」作業を依頼すれば口座があるか調べることができます。

<不動産>

「権利証」や「登記識別情報」または「固定資産税の納付書」を探します。

固定資産税の納付書が見つかれば、市役所などにある「名寄帳」から所有していた土地や建物がわかります。

次に、土地や建物の所在地の市町村役場から「固定資産評価証明書」が取得できれば、不動産の価値の目安がわかります。

<債務>

故人が借入をしていなかったかを調べます。

契約書やクレジットの明細書などを探してみます。

また、「個人情報信用機関」に対して、故人の情報開示を求めることも可能です。

調査した結果、マイナス財産(負債)が上回る場合には、相続放棄も視野に入れて検討することになるでしょう。

相続人の総意が必要

遺産分割協議の場には、相続人全員が集まって行うことが望ましいですが、遠方などにおり参加できない者がいる場合でも、電話や書面でのやり取りを行い最終的に合意があれば問題はありません。

ただし、前提として相続人とは、誰までが対象となるのかを確定する必要があります。

その具体的な手順は、故人の死亡から出生までの戸籍を遡って取り寄せ、対象となる相続人を割り出していきます。

これについては、以前のブログで紹介しておりますので、そちらをご覧ください。

全相続人と相続財産が確定したところで、法定相続分を目安にそれぞれの持ち分(取り分)を決めていきます。

現金については、さほど難しくはありませんが、土地や建物になりますと簡単に分けることができません。

不動産の分け方については、以前のブログで紹介しておりますので、そちらをご覧ください。

相続税の申告について

相続税がかかる人は、今のところ全体の4%程度と言われています。

ちなみに現状では、「5000万円 + 1000万円 × 法定相続人の数」の非課税枠があります。

2015年からは、非課税枠が少なくはなりますが、予測では全体の6%程度であり、やはり対象となる方はほんの一部です。

新しい計算式は、「3000万円 + 600万円 × 法定相続人の数」となります。

申告が必要になるのかどうか、上記の計算式を目安にして判断することができます。

税務関連では、土地の評価の特例や税額から控除されるものなど様々な取り決めがあります。

もしも、申告が必要になりそうであれば、専門の税理士や税務署にご相談されることをおすすめします。

注意!遺産分割協議書で合意した後で揉めるケースがあります

遺産分割協議書を作成した時点で合意していても、その後の状況の変化で問題となるケースがあります。

その中の多くは、不動産に関連することです。

以下に事例を紹介します。

事例1:売却がスムーズにできない

例えば、不動産を売却して売却代金を分割する合意ができているにも関わらず、予定通りに進まないといったケースがあります。

長男の単独名義にして迅速に土地を売却しようとしたのに、時間だけが過ぎていくようなことがありますと、その他の相続人と揉めることもあるでしょう。

事例2:売却の金額が想定したより低い

例えば、接道義務を満たしていない土地の場合は、価値が下がるのが一般的です。

土地は道路に2メートル以上接していなければ、建物が建てられません。

災害時の避難経路の確保や、緊急車両が接近するのが難しいからです。

建築基準法上の接道義務を満たしていないような土地では、市場価格はどうしても低く見積もられてしまいます。

たとえ、土地の固定資産税評価額が3000万円としても、そこまでの価格で売れることは期待できないでしょう。

相続人の間で、最低でも3000万円で売れるだろうと皮算用していた場合などは揉め事の種になってしまいます。

事例3:土地の分配に不平不満が出る

例えば、相続した土地に敷かれている水道管が私有地の下を通っている場合。

水道管が老朽化したときに、私有地の所有者から工事の承諾が得られなければ交換ができないというリスクがあります。

遺産分割した後に、その事実を知った相続人は分割の無効を主張しても、簡単にはやり直すことはできないでしょう。

やり直しには、相続人全員の合意が必要なことから、無理なケースが多いです。

揉めないための事前の対策として

遺産分割の対象となった不動産に問題が生じた場合、トラブルを防ぐためには事前に十分な対策をとっておくことが大切です。

遺産分割協議書の中に、万が一想定していなかった事態が生じた場合に、どのように対処するのかについても協議して記載するようにしましょう。

また、不動産を譲り受ける際には、協議書に合意する前には、その不動産を用心深く調査するようにしましょう。

特に、遠方にあってよく知らない不動産については、現地の不動産業者に依頼するなどして調査することが必要です。

大変長くなりましたが、以上が遺産相続の基礎知識と、一般的な手続きの流れとなります。

また、トラブルを防止するためのポイントについてもお伝えしました。

おおまかにはご理解いただけたでしょうか?

そうはいっても、相続には様々なケースがありますので、お困りの際にはぜひ専門家を頼ってみてください。

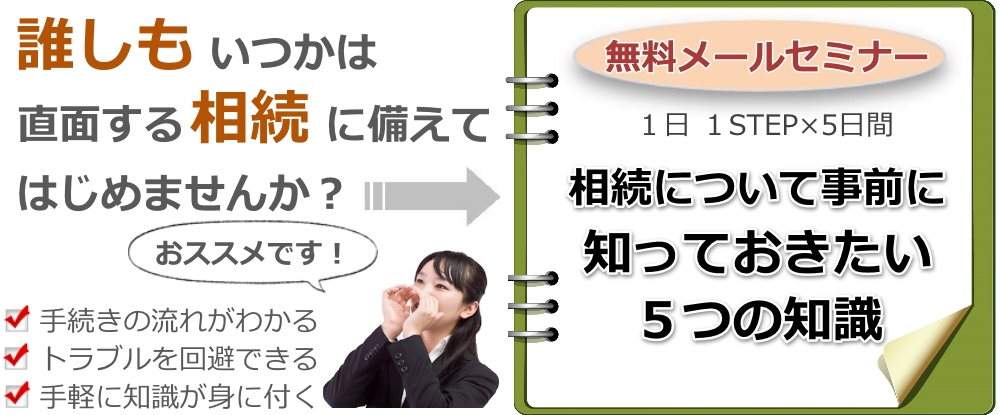

円満な相続を送りたい人のための無料メールセミナーを提供しています↓↓

関連記事

-

-

遺贈により相続人以外にも財産を残すために知っておきたいこと

想いを贈りたいのなら。 おはようございます。 愛知県の行政書士 森智英です。

-

-

不動産を複数で相続する場合の分割方法について

悩みって尽きないですよね。 おはようございます。 愛知県の行政書士 森智英です。

-

-

相続人の範囲と消息不明の相続人がいるケースの対応について

おはようございます。 愛知県の行政書士 森智英です。 今回は、相続手続きの基本になる

-

-

遺言の内容に納得できない方は遺留分減殺請求ができる!?ただし..

貰えると思っていたのに。。。 おはようございます。 愛知県の行政書士 森智英です。

-

-

相続人どうしを公平に扱うための「特別受益」とはどんな制度か

おはようございます。 愛知県の行政書士 森智英です。 遺産分けの問題で、相続人間の不

-

-

相続は揉めて当たり前!

おはようございます。 愛知県の行政書士、森智英です。 今まで仲良く過ごしてきていても、

-

-

相続対策として養子縁組するメリットについて考える

おはようございます。 愛知県の行政書士 森智英です。 今回は、相続対策として養子縁組

-

-

遺産相続でよくみる兄弟間でもめるケースとその対応について

おはようございます。 愛知県の行政書士 森智英です。 遺産相続について、兄弟間でもめ

-

-

知っておきたい!遺産分割協議のやり直しで損しないための予防策

おはようございます。 愛知県の行政書士 森智英です。 今回は、遺産分割が完了した後に

-

-

遺産分割協議に専門家が立ち会うメリットは

○○回目のダイエットに挑戦中です。 おはようございます。 愛知県の行政書士 森智英です。